Oke, jadi kemarin sore kurs Rupiah terhadap Dollar AS untuk pertama kalinya tutup di atas 14.000. Seperti biasa, banyak orang yang tidak mengerti dasar-dasar ilmu ekonomi mulai bicara seolah-olah tahu apa duduk perkara pelemahan Rupiah.

Pertanyaan yang mungkin muncul di benak kita semua: mengapa bisa kurs Dollar AS (selanjutnya USD) terhadap Rupiah (selanjutnya IDR) mencapai 14.000? Salah siapakah sehingga Rupiah bisa loyo? Apa yang akan terjadi?

Dan seperti biasa, setelah kita bertanya-tanya, pemerintah menjadi pihak pertama yang langsung disalahkan atas pelemahan Rupiah (ada benarnya, namun tidak sepenuhnya benar). Kemudian reaksi berikutnya beragam: pesimis terhadap nasib ekonomi Indonesia, atau mulai menuduh pasar bebas, investor asing, bahkan mungkin orang Yahudi, Freemason, dan Illuminati. Lalu kemudian muncul reaksi anti-asing (asing aseng), atau reaksi lainnya yang jelas-jelas bertentangan dengan logika dasar ekonomi.

Dengan demikian, sebelum penulis mencoba menjelaskan lebih lanjut tentang pelemahan Rupiah, kita harus mengkritisi pemikiran dasar dari kebanyakan kita: bahwa Rupiah yang lebih kuat adalah selalu baik, dan Rupiah yang lebih lemah adalah selalu jelek. Apakah benar demikian? (Penulis akan bahas masalah ini belakangan, jadi baca dulu lebih lanjut :))

Bagian 1: Mengapa Rupiah Melemah

Bagian 2: Apakah Semua Akibat Faktor Luar Negeri?

Bagian 3: Apakah Pelemahan Rupiah Buruk? Bagaimana Masa Depan Indonesia?

Bagian 2: Apakah Semua Akibat Faktor Luar Negeri?

Bagian 3: Apakah Pelemahan Rupiah Buruk? Bagaimana Masa Depan Indonesia?

Bagian 1: Mengapa Rupiah Melemah

Kita mulai narasi kita dengan melihat apa yang terjadi di luar batas negara Indonesia.

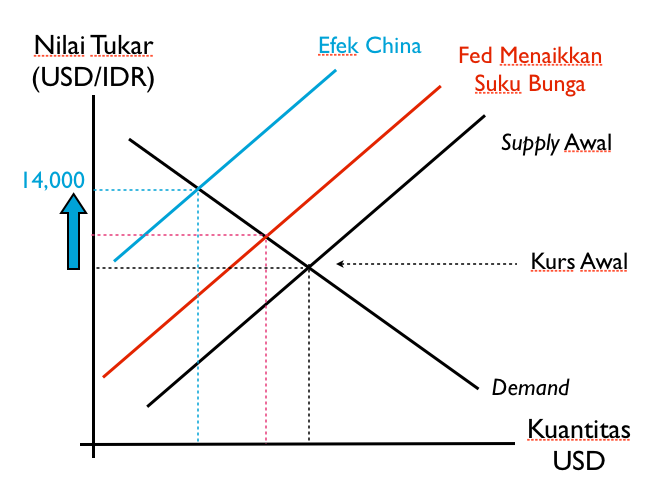

September ini, bank sentral Amerika Serikat, Federal Reserve, akan menentukan tingkat suku bunga acuan untuk Dollar Amerika Serikat. Dengan semua petunjuk yang telah diberikan oleh Federal Reserve, kebanyakan pelaku pasar berpendapat bahwa tingkat suku bunga USD akan naik, dari 0% menjadi 0.25%. Karena suku bunga adalah harga dari uang, cara Federal Reserve untuk menaikkan harga uang tersebut adalah dengan menurunkan jumlah uang beredar (ingat, ketika penawaran suatu barang turun, maka harga barang akan naik). Apa akibatnya? Kalau jumlah USD yang beredar turun, namun jumlah mata uang yang lain (misalkan Rupiah, Ringgit, Rand, atau Reais) tetap, maka nilai USD akan meningkat (lagi-lagi, kalau penawaran suatu barang turun, harga akan naik).

Lalu mungkin kita bertanya-tanya, kok suku bunga Amerika Serikat naik bisa membuat semua orang heboh?

Itu semua karena Amerika Serikat adalah perekonomian terbesar di dunia. 20% dari seluruh barang dan jasa di dunia diproduksi di Amerika Serikat, dan USD adalah mata uang de facto perdagangan internasional. Bayangkan kalau misalkan kalau misalkan seekor gajah sedang mencoba masuk ke kolam renang yang kecil. Meskipun gajah tersebut masuk perlahan-lahan ke kolam renang, ombak yang diciptakan akan tetap besar. Begitu juga dengan Amerika Serikat.

Kemudian muncul China.

Kalau Amerika Serikat, sang perekonomian terbesar, adalah konsumen terbesar dunia (sejak dahulu menjadibuyer of the last resort), China kurang lebih adalah pabrik terbesar dunia. China membeli banyak barang mentah atau setengah jadi dari seluruh negara di dunia, dari Brazil hingga Rusia. Bayangkan kalau misalkan ekonomi China melambat, sehingga China mengurangi belanja barang mentah atau setengah jadi dari tiap negara, termasuk Indonesia. Perlambatan ekonomi China tentu akan menurunkan ekspor dari tiap-tiap negara di dunia, termasuk Indonesia.

Apa yang terjadi kalau ekspor melemah?

Perlu diketahui bahwa ekspor adalah salah satu sumber utama penerimaan mata uang asing, terutama USD. Jadi, ekspor dapat digunakan untuk mewakili supply (penawaran) USD di Indonesia. Kebalikannya, karena biaya impor dibayar dengan USD, maka impor dapat digunakan untuk mewakili permintaan USD. Kalau misalkan ekspor turun, maka penawaran USD akan turun, dan (lagi-lagi), harga USD akan naik.

Efek dari pelemahan ekonomi tersebut ditambah dengan kejutan tiba-tiba dari Beijing, yaitu pelemahan nilai Renminbi terhadap Dollar (walaupun tidak lebih dari 3%) secara tiba-tiba. Walaupun mungkin terkesan kecil, aksi ini memberi sinyal kepada pasar bahwa pelemahan ekonomi China ternyata jauh lebih serius dari yang kita duga selama ini.

Analogi sederhana untuk menggambarkan kondisi saat ini di dunia adalah bahwa ada seekor gajah yang hendak masuk ke kolam kecil dengan pelan-pelan (Amerika Serikat) dan ada seekor gajah lain di tepi kolam yang pingsan dan jatuh ke kolam kecil yang sama (China). Ombaknya (efek negatif ke dunia) akan sangat sangat besar dan sangat tidak mengenakkan.

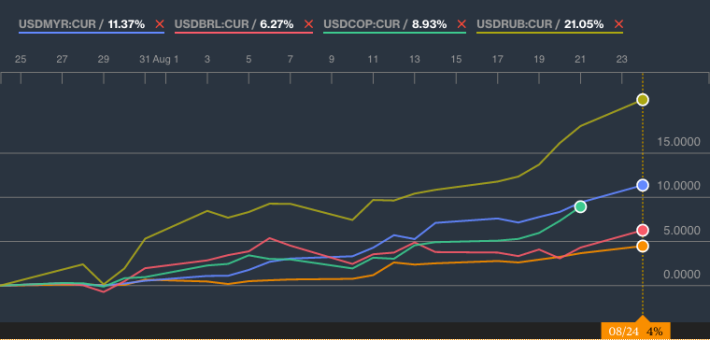

Butuh bukti bahwa pelemahan ini adalah fenomena global?

Grafik di atas adalah pelemahan beberapa mata uang eksportir komoditas di dunia (Indonesia, Malaysia, Brazil, Kolombia, dan Rusia) selama sebulan terakhir. Grafik pelemahan Rupiah adalah yang berwarna oranye. Indonesia bahkan bukan yang paling buruk di antara hampir semua negara yang melemah terhadap USD.

Lalu kita mungkin bertanya: kan Federal Reserve baru akan beraksi di bulan September dan pelemahan ekonomi China belum terlihat secara nyata di data ekonomi, lalu mengapa sudah melemah?

Jawabannya adalah kebanyakan pelaku pasar sudah memiliki ekspektasi terlebih dahulu akan adanya pelemahan besar-besaran di seluruh dunia, dan mereka mengambil tindakan terlebih dahulu sebelum China ataupun the Fed mengambil aksi. Kalau menunggu aksi China atau the Fed, pelaku pasar akan merugi sangat besar (siapa cepat, dia untung).

Tapi perlu disadari bahwa semua pelemahan yang terjadi karena China dan the Fed diperparah oleh pasar yang bereaksi berlebihan. Perlu anda ketahui bahwa para investor (bahkan yang profesional) di sektor keuangan sangat mirip dengan ABG yang labil dan lebay, yang suka bereaksi berlebihan ketika ada berita baik atau buruk muncul. Sebagai akibatnya, ketika rumor buruk mengenai China dan the Fed muncul, mereka menarik uang dari negara berkembang (mengurangi supply USD) secara besar-besaran, jauh lebih besar dari yang seharusnya bila mereka bersikap tenang. Jadi, jangan heran bahwa sentimen buruk apapun dapat membuat pasar gonjang ganjing seperti kemarin kalau anda tahu bahwa orang-orang yang ada di pasar kebanyakan labil dan lebay.

Bagian 2: Apakah Semua Akibat Faktor Luar Negeri?

Daritadi penulis hanya memaparkan faktor luar negeri, namun apakah tidak ada faktor dalam negeri yang menyebabkan Rupiah melemah?

Jawabannya sudah jelas tentu, namun mungkin tidak seperti yang kita bayangkan.

Kita bisa bagi faktor pelemahan dalam negeri dalam dua jenis: cacat bawaan dari pemerintahan sebelumnya, dan kesalahan yang terjadi di masa pemerintahan Jokowi.

Cacat bawaan Indonesia merupakan faktor serius yang memperparah efek dari China dan Amerika Serikat. Tapi apa saja cacat bawaan Indonesia?

- Pola pembangunan dari zaman dahulu yang fokus ke industri ekstraktif, sehingga tergantung pada ekspor komoditas

Pendeknya, kekayaan sumber daya alam Indonesia adalah kutukan Indonesia. Selama berpuluh-puluh tahun, pembangunan Indonesia sangat bertumpu pada sektor pertambangan atau tanaman perkebunan (minyak, batubara, kelapa sawit), yang juga menjadi tumpuan ekspor Indonesia. Tanpa perlu membangun infrastruktur yang efisien atau memberdayakan manusia Indonesia lewat pendidikan yang mampu bersaing di pasar internasional pun ekonomi Indonesia bisa tumbuh. Sebagai akibatnya, sektor yang memerlukan SDM yang kuat, seperti industri elektronik maupun industri-industri canggih (yang bernilai tambah tinggi dan tidak terlalu terpengaruh pelemahan China), tidak bisa berkembang. - Industri yang terlalu dimanja pemerintah dan kurang berdaya saing, sehingga makin tergantung pada ekspor komoditas

Kalau kita melihat pola industri di Indonesia, bahkan setelah 70 tahun merdeka, masih banyak industri yang ingin dilindungi pemerintah dari persaingan dengan produk luar negeri. Anda mungkin menganggap hal itu perlu, tapi tidakkah anda curiga ketika berbagai industri, dari pertanian hingga manufaktur, terus menerus minta dilindungi dari persaingan dengan alasan belum mampu bersaing? Seharusnya kalau memang alasannya demikian, akan datang saatnya ketika industri sudah maju dan bisa dibiarkan bersaing di kancah internasional. Namun sayangnya, kecenderungan industri ketika diproteksi adalah bahwa industri tersebut mampu meraih keuntungan tanpa melakukan inovasi atau melakukan efisiensi, sehingga kalau dilepas, memang tidak akan mampu bersaing. Jadi, perlindungan dari persaingan asing malah hanya membuat industri dalam negeri tidak efisien

Anda bisa bayangkan cacat bawaan Indonesia, yaitu industri yang diproteksi dari persaingan dengan pihak asing. mirip seperti anak orang kaya yang manja dan tidak pernah dipaksa untuk belajar atau bekerja (karena toh sudah kaya, buat apa belajar/bekerja). Ketika sudah besar, anak tersebut tidak mampu bersaing dengan anak orang-orang biasa yang belajar dan bekerja keras, sehingga minta perlindungan dari orangtua yang kaya. Apakah pada akhirnya anak ini bisa bertahan? Jawabannya hampir pasti tidak.

Jadi, selama Indonesia bergantung pada ekspor komoditas (terutama ke China), jangan heran kalaupelemahan ekonomi China (yang mengurangi permintaan komoditas ekspor Indonesia) bisa melemahkan Rupiah dan ekonomi Indonesia.

Tapi jangan lupa bahwa ada juga cacat yang merupakan akibat pemerintahan Jokowi. Apa saja?

Pemerintah Jokowi, yang diharapkan mampu membawa reformasi pada tata kelola ekonomi Indonesia, ternyata tidak mau mengambil keputusan yang sulit. Sebagai contoh, setelah mencabut subsidi, ketika harga minyak naik mulai bulan Maret 2015, pemerintahan Jokowi memaksa Pertamina untuk menanggung kerugian dari menjual Pertamina di harga Rp 7.400/liter. Tidak hanya itu, pemerintah juga mulai mengintervensi mekanisme pasar yang tidak pernah dilakukan pemerintah sebelumnya, seperti memaksa Jasa Marga menurunkan tarif tol saat periode Idul Fitri, atau secara tiba-tiba memotong kuota impor sapi secara drastis.

Anda mungkin heran mengapa hal-hal tersebut dapat menyebabkan Rupiah melemah, tapi anda bisa lebih mengerti kalau anda berada di posisi investor asing (yang membawa dollar ke Indonesia).

Adanya intervensi oleh pemerintah bisa mengacaukan hitungan untung rugi seorang investor secara signifikan. Sebagai contoh, kalau misalkan investor jalan tol bisa untung di tarif Rp. 5.000, tetapi investor tahu bahwa ia bisa dipaksa pemerintah untuk menurunkan harga ke Rp. 3.000, ini adalah sebuah risiko bagi investor tersebut. Dan walaupun anda bukan investor jalan tol, importir sapi, atau pengusaha minyak, kenyataan bahwa pemerintah bisa dengan sesuka hati menaikkan atau menurunkan harga di luar harga keekonomian akan menambah risiko anda. Belum lagi kalau pemerintah mulai menunjukkan sentimen anti-asing, investasi anda (sebagai investor asing) bisa lenyap karena kebijakan pemerintah di masa depan bisa menjadi tidak bersahabat dengan investor asing.

Hal-hal tersebut adalah peningkatan risiko berinvestasi di Indonesia. Tambahkan hal itu dengan gonjang-ganjing politik yang tidak perlu (misalkan selisih pendapat antara Rizal Ramli, Rini Soemarno, dan Jusuf Kalla), maka risiko yang harus anda tanggung menjadi sedemikian besar. Buat apa anda investasi di Indonesia kalau risiko rugi anda sedemikian besar? Lebih baik anda taruh dollar anda di Filipina, Vietnam, atau Ethiopia.

Lagi-lagi, ketakutan untuk berinvestasi di Indonesia makin mengurangi supply USD di dalam negeri dan makin menekan Rupiah.

Bagian 3: Apakah Pelemahan Rupiah Buruk? Bagaimana Masa Depan Indonesia?

Seperti halnya segala sesuatu di dunia, pelemahan Rupiah dapat dibagi menjadi pelemahan Rupiah yang baik serta pelemahan Rupiah yang buruk.

Secara teori, pelemahan Rupiah dapat memperbaiki kinerja ekspor serta menurunkan impor. Bila demikian adanya, pelemahan Rupiah dapat menjadi sesuatu yang baik, yang dapat mendorong pertumbuhan ekonomi. Bahkan beberapa negara, seperti Jepang, Amerika Serikat, dan Uni Eropa pasca-2008 berlomba melemahkan mata uang agar bisa mendorong pertumbuhan.

Namun kalau kita melihat data, maka kita bisa lihat bahwa ekspor dan impor Indonesia sama-sama turun seiring dengan pelemahan Rupiah, walaupun pelemahan impor jauh lebih tajam sehingga kondisi neraca transaksi berjalan lebih baik (ditunjukkan dengan selisih antara ekspor dan impor yang menjadi positif). Mengapa pelemahan Rupiah tidak meningkatkan ekspor, yang akhirnya mendorong pertumbuhan dan menstabilkan Rupiah?

Lagi-lagi, jangan lupa bahwa komoditas ekspor unggulan Indonesia bukanlah barang yang relatif imun dengan pelemahan ekonomi di China dan dunia, seperti semikonduktor, komputer, komponen kendaraan bermotor, atau industri manufaktur (semuanya tidak terlalu tergantung kepada China karena permintaan di negara-negara lain tetap besar). Harga dan jumlah ekspor unggulan Indonesia, yaitu batubara dan kelapa sawit, sangat tergantung kepada China. Hal ini menyebabkan pelemahan Rupiah tidak terlalu banyak berdampak positif terhadap ekspor.

Lagipula, jangan lupa bahwa sekitar >90% impor Indonesia adalah bahan baku dan barang modal, yang juga digunakan oleh industri manufaktur untuk membuat komoditas yang selanjutnya akan diekspor (bagian dariglobal supply chain). Kenaikan harga barang baku (yang diimpor) akibat USD yang naik akan membuat kenaikan daya saing (yang seharusnya meningkat) menjadi tidak seberapa. Kombinasi penurunan permintaan komoditas ekspor Indonesia dan bahwa kita butuh impor bahan baku untuk bisa melakukan ekspor membuat pelemahan USD berpotensi melemahkan ekspor lebih lanjut dan mendorong perlambatan ekonomi.

Sebagai akibatnya, mungkin Indonesia akan mengalami perlambatan ekonomi yang cukup serius hingga 2016 atau bahkan 2017. Namun kalian yang berharap bahwa krisis 1997/1998 akan terulang sangat mungkin akan kecewa. Mengapa?

Pertama, Rupiah sudah bergerak bebas. Efek dari pergerakan bebas Rupiah adalah bahwa pelaku usaha mengetahui bahwa ada risiko nilai tukar yang bisa merugikan bisnis mereka, dan mengambil langkah antisipasi sejak dini. Bank serta perusahaan-perusahaan, walaupun masih banyak berhutang dalam USD, menjadi lebih cerdas dan sudah melindungi diri dengan FX swap sejak dini. Jelas bahwa akan muncul gelombang gagal bayar, namun tidak akan memiliki dampak sebesar 1998.

Kedua, tata kelola bank saat ini lebih baik dibanding 1998. Pada tahun 1998, banyak bank merupakan anggota dari sebuah konglomerasi bisnis, serta sering disalahgunakan sebagai sumber pendanaan murah bagi kegiatan anggota dari grup bisnis tersebut tanpa memikirkan risiko usaha. Walaupun standar penyaluran kredit masih bisa diperbaiki, anda harus mengakui bahwa krisis 1998 memberi banyak pelajaran berharga bagi para bank untuk makin hati-hati dalam meminjamkan uang.

Ketiga, tata kelola belanja pemerintah sudah lebih baik dibanding 1998. Pemerintah sudah menerapkan batas defisit anggaran pada 3% PDB setelah krisis 1998, sehingga risiko gagal bayar masih sangat rendah. Lagipula, pemerintah saat ini lebih banyak membiayai belanjanya dari penerimaan pajak (terutama pajak pendapatan) serta penerbitan surat berharga di dalam negeri, yang lebih aman dibandingkan penerimaan royalti tambang atau pinjaman bilateral luar negeri seperti di zaman sebelum krisis 1998

Anda yang memerhatikan pergerakan nilai tukar akan sadar bahwa Rupiah sebenarnya telah melemah dari posisi tertinggi selama 10 tahun terakhir, yaitu di kisaran Rp 8.500 pada sekitar tahun 2011 hingga ke Rp 14.000 pada hari ini. Skala pelemahan yang sama (pelemahan 40%) sebetulnya tidak jauh berbeda dengan kondisi 1998, di mana Rupiah melemah dari posisi sebelum kerusuhan Mei 1998 (di atas Rp. 8.000) hingga ke titik nadir, yaitu Rp. 16.000 (dalam kurang dari 3 bulan). Kenyataan bahwa anda mungkin baru sadar hari ini bahwa Rupiah telah melemah hampir 40% dalam 4 tahun, serta pertumbuhan yang masih positif (walaupun melemah), menunjukkan bahwa hal yang paling menentukan efek dari pelemahan nilai tukar bukanlah nilai absolut pelemahan, namun seberapa cepat sebuah mata uang melemah.

Sebagai penutup, kita harus ingat bahwa pelemahan Rupiah kali ini adalah pelemahan yang serius dan berpotensi berdampak buruk bagi perekonomian. Namun demikian, kalau kita tidak tahu apa yang menyebabkan Rupiah melemah dan langsung loncat ke dalam aksi saling tuduh, kita sama sekali tidak membantu memulihkan kondisi perekonomian.

Kita harus bersiap menghadapi pelemahan, namun jangan lupa bahwa pelemahan kali ini mungkin merupakan sebuah peringatan yang “halus” bagi Indonesia untuk tidak terlena dengan kekayaan sumber daya alam (yang ternyata bisa jadi kutukan) dan mulai mengalihkan fokus, di jangka panjang, pada sektor yang bernilai tambah lebih tinggi (yang memerlukan manusia berkualitas) dan tidak terlalu terpengaruh krisis.

Semoga keadaan buruk seperti ini bisa membawa kebijakan dan respons yang baik. Semoga.

Catatan:

Beberapa pembaca mungkin akan memprotes penulis karena terlalu menyederhanakan banyak aspek dalam penjelasan mengenai pelemahan Rupiah. Pertama, tidak ada penjelasan mengenai exchange rate overshooting. Berikutnya, tidak ada penjelasan mengenai pelemahan nilai tukar sebagai self-fulfilling prophecy, yang merupakan corollary dari herd behaviour (ya, pasar tidak selalu rasional) para investor saat ini bersentimen sangat negatif terhadap semua kelas aset di negara berkembang. Kemudian, tidak ada penjelasan bahwa hubungan terbalik antara nilai tukar dan net export hanya akan terwujud apabila perekonomian tersebut memenuhi Marshall-Lerner condition. Atau ketiadaan penjelasan mengenai aksi China yang menimbulkan currency war atau kebingungan mengenai kebijakan ekonomi China. Penyederhanaan juga dilakukan untuk menggambarkan hubungan antara kebijakan moneter eksternal serta peningkatan risiko internal terhadap real exchange rate; model yang benar seharusnya menggunakan model Mundell-Fleming. Lalu mengapa penulis tetap menggunakan penjalasan yang terlalu sederhana?

Memang penjelasan penulis tidak seakurat yang seharusnya, tapi mengingat bahwa artikel ini ditujukan untuk pembaca awam, sangat penting untuk menyederhanakan penjelasan sedemikian hingga pembaca tanpa latar belakang ekonomi dapat mengerti.

Social Plugin